A股的4000点:一场已经闻到焦糊味的牛市“剩”宴

时间:2015-3-27 9:32:01点击:813

一、4000点:盛宴,还是“剩”宴?

格隆一个做实业的朋友最近向格隆吐槽,他家的保姆,从小孩一出生就从乡下来到他家,长达13年,几乎都当做自己家人在对待了,最近跟随一帮小区保姆沉迷股票,干活越来越马虎和心不在焉。保姆告诉他太太,过去三个多月跟着小区保姆群炒股,她赚了差不多20万块钱,而她投入的本金则是这些年在他家做保姆积攒下来的40万元。

换句话说,过去四个月,这个没读过书,也从不知股票为何物的保姆的A股投资收益率达到了50%。而方法一点也不复杂,就是小区保姆群其他人买什么,她就跟着买什么。

毫无疑问,这是一场普惠制的A股牛市盛宴,但凡参与其中的,没有人是没有赚到钱的。撇开去年下半年的涨幅,单算今年年初至3月19日,短短3个月不到,上证综指和深证综指分别上涨了10.75%和29. 16%,中小板指数上涨35.02%,创业板指数涨幅48.39%。整个市场九成以上个股上涨。

在上周上证指数突破2009年四万亿的高点之后,A股的牛市舞步越来越亢奋。好些颇有影响力的券商研究员也开始语不惊人誓不休地喊出“A股4000点,只是开始”——当然,多数这样的研究都似曾相识,并毫无例外的没有很严谨的数据和方法支撑。如果你认为研究员有屁股决定脑袋的本位嫌疑,那么,上周五中国证监会发言人则对牛市盛宴做了类官方的解读与背书:“近期股市上涨,是市场对经济增长“托底”,金融风险可控的认同,也是全面深化改革、市场流动性充裕、资金利率下行、中小企业上市公司盈利情况改善等多种因素的综合反映,有其必然性与合理性。”

所有人都在赚钱,那么,谁在亏钱?或者说,新增的财富,从哪里产生的?总不至于从地下冒出来的?

貌似我们已找到了一个自己能产生财富的“阿里巴巴”永动机。但,经济学的基础理论告诉我们,股市不是实业,它只是一个实现资源配置的虚拟经济渠道,本身并不能创造财富。股市增长的财富只能衍生和附着在实体经济创造的财富之上,并以一定合理的的比例关系显示出来:这些比例关系,体现在投资领域,也就是市盈率(PE)、市净率(PB)、市销率(PS)等这些我们耳熟能详的估值工具。

如果这个比例明显超越合理水平,股市就必然陷入一个击鼓传花的博傻困境。在经济学里有一个非常简单的词汇来概括这种现象:泡沫。

在A股迭创新高,群情激奋的时候说泡沫,往往不受人待见。但:

1、数据不会骗人。几乎所有数据都显示,A股在迅速消耗和透支所有的实体经济或者政策利好的支撑基础,A股泡沫正在耀眼集聚;

2、但凡在这个市场有过几次牛熊经历的人(格隆算其中之一)都心知肚明:泡沫一定会破。区别只在于是血流成河一泻千里式的破(08年),还是钝刀割肉,阴跌式的破。

A股目前已经进入一种只要买,就能赚钱的自我强化循环中,4000点应该很大概率会到。格隆无法确知这种狂欢式的群体亢奋的时间与空间维度(如果你经历过文革,你就知道群体性亢奋有可能会持续多久,会发展到多么不可思议的程度)。但我确知两点:

1、在一个投资者不清楚自己买的是什么的市场里,投机者更注重预测下一个市场情绪的逆转点,而不是对资产未来收益率的可行性进行分析。当泡沫幻灭的时候,超买的极端乐观的市场的崩溃将是简单粗暴,并极具灾难性的。——凯恩斯

2、当一个人从20楼跳下的时候,前19楼,他都以为他在飞翔——格隆

二、数据说话:4000点是泡沫,还是起点?

数据不会说谎,A股的吸引力正在慢慢,但确定性散失。

2500年前的军事家孙武有一句名言:多算胜,少算不胜,而况于无算乎。格隆做研究最喜欢用数据说话,因为我相信数据是说实话的。格隆很认可信达陈嘉禾的观点:投资无数据,恰如行军无地图。所以这部分借用了不少他的思路。下面就让我们来看一看在当前的股票市场的一些关键性数据。

首先是以创业板为代表的中小盘个股奇贵无比,结构性泡沫明显。

1、先看不那么专业的一个指标:绝对股价

历来A股习惯以绝对股价区分“贵”,还是“便宜”,所以这波A股牛市,市场最经典也最有市场的买入理由是:便宜是王道,消灭5元以下股票。

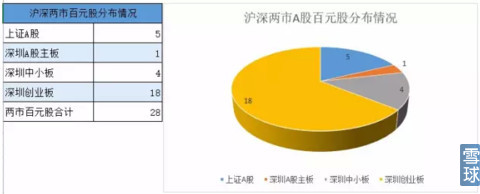

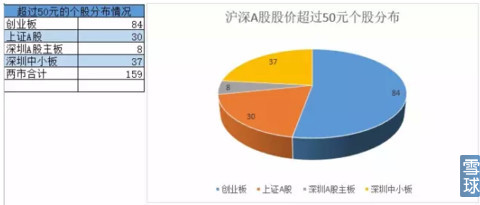

100元为界限划分高价股,截至到3月20日收盘,A股的百元股达到28只,创业板占了18只,接近七成。而且最贵的全通教育(300359)达到了惊人的265元,大有赶超2007年中国船舶(600150)的势头。

如果把股价在50元到100元的股票做个统计,创业板个股占比依然惊人。

2、再看相对估值

绝对股价当然无法说服专业投资者,那我们来看看股价对应的整体估值是有足够说服力的。目前,A 股市场的市净率中位数为 4.3 倍,市盈率中位数为 56 倍。只有约五分之一的个股的市净率低于 2.6 倍,市盈率低于 36 倍。

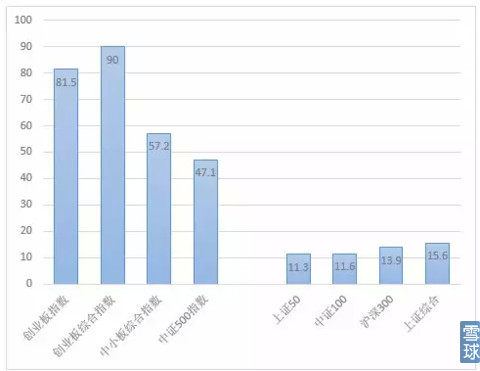

拆分来看,创业板指数的PE估值高达81.5倍,创业板综指则高达90倍,中小板综指的PE估值达到57.2倍,中证500指数也达到47.1倍(证监会发言人上周五给出的数据是,截至3月19日,沪深两市全部A股平均静态市盈率25倍,其中主板市盈率21倍,中小企业板64倍,创业板96倍)。当然,蓝筹股估值数据没有那么的高高在上,上证50指数的PE估值为12倍,中证100指数为11.6倍,沪深300指数的PE估值则是16倍,投资者最常关注的上证综合指数最新为16.6倍——不过市场都知道这里面是隐含坏账率预期较高的银行起着支撑作用。

A股主流指数估值情况

市盈率超过50倍的经济学含义是:如果这个公司能按照目前盈利能力一直活着,并把未来所有盈利统统都分配给投资者,投资者也需要50年才能回本!而美国大约62%的企业寿命不超过5年,美国中小企业平均寿命不到7年,,一般的跨国公司平均寿命为10-12年,实力雄厚的世界500强企业平均寿命也只有40——42年。而在中国,中小企业的平均寿命仅2.5年,集团企业的平均寿命也仅7-8年。

3、我们看看最关键的盈利能力指标:ROE

ROE的经济学含义,就是你投到一个企业的本金,每年的回报率。如果把企业视作一辆汽车,ROE类似汽车的速度,利润增速类似于加速度。多数人考察企业会重视加速度(也就是所谓的成长性),但对一个企业而言,最重要的指标其实是速度:如果这辆汽车能始终维持80迈的速度,就算没有任何加速度,也一样能从深圳开到北京。

目前看,市场两极分化前所未有。但是,这种结构性的扭曲并不能被小公司的盈利能力所证实。从RoE(净资产回报率)来看,蓝筹指数明显高于小公司指数。目前,上证50、沪深300指数的RoE分别为15.4%、14.4%,而创业板综指、中小板综指的数据则分别为7.7%、8.3%——很明显,这种ROE水平,你还不如去买银行理财产品更靠谱!

4、另一个显示泡沫耀眼的数据是市场成交量、交易费用及投资者结构

股市大幅走牛、小公司泡沫化带来的后果,是巨量的成交。2015年至今只过去了50个交易日,创业板综合指数和中小板综合指数的成交额已经达到了惊人的8.35万亿元。按双边成交分别收取0.06%手续费、外加卖出方单边0.1%印花税计算,投资者已经付出了184亿元的交易成本。

如果接下来的200个交易日内维持目前的交易规模,创业板和中小板全年的交易成本超过900亿。但是以创业板综指为例,目前422个成分股在2014年的盈利总和则是大约407亿元。

900亿 VS 407亿,经济学的最直观解释:这是一个不仅不产生财富,反而是财富单边损耗的市场。

这就是为什么很多经历过多轮牛熊的投资者时刻准备着,想咬牙切齿做空创业板的主要原因之一:格隆也相信,无论过去创业板指数曾经多么顽强,但大概率会有一波惨烈的财富吞噬过程,深港通无疑会加快这个进程。

并不是所有人都前赴后继往上冲,投资者参与结构显示有人在撤退。中国证监会提供的数据是:年初至3月19日,投资者日均新开股票账户数10.9万户。特别是3月9日至3月19日这两周,投资者日均新开股票账户数17.7万户,较去年12月日均新开12. 9万户水平明显上升。

但,年初至3月19日,周均参与A股交易账户1970. 61万户,参与账户占有效账户比平均为13.83%。去年12月份这两个数据分布是2237.75万户和16.16%的占比:新兵在义无反顾涌进来,部分老兵在一边放枪,一边撤退。

5、我们再回头做一下市场间的横向比较。

最可比的当然是多数上市公司相同,人种血脉也相同的香港。

本周五,恒生AH溢价指数收盘于132.82点,意味着同样的公司,以市值加权计算的A股股价比同在H股上市的股票贵了32.82%。之前溢价小幅缩窄之后继续扩大,不过,该指数曾于2008年、2011年分别达到213.47点、142.07点的高位。

值得指出的是,由于蓝筹股相对估值更低,而A加H上市的公司大多是蓝筹股,所以实际上A股对港股的溢价,远高于该指数反映出来的32.82%——中小市值公司的价差要远远大于这个水平。

还记得格隆汇会员TUNG在上一波AH溢价率超过130点后做AH溢价套利短期翻倍的经典案例吗?彼时今日,世易时移,方法思路也许不可简单复制,但道理是相通的:万有引力定律会让任何远离地面额东西滚回地面。

当然,还有很多其他现象会佐证以上这些数据。最直观的莫过于中国资本市场最独有的行为艺术:无数企业家打破头想钻进IPO排队队伍,以能把自己的公司卖给A股市场的投资者——毫无疑问,这种行为与爱国、爱民、慈善都没有一毛钱关系,与钱多,估值高有直接的关系。

但你认为,这种投资者愿意出高价买,企业主愿意高价卖,一个愿打,一个愿挨的两厢情愿会是公理?深港通、注册制都不能改变?

说实话,我是不信的。这些企业主的弹冠相庆,最终总需要有人埋单的,全球都没有白吃的宴席!

三、狂欢吧,但记得坐在离出口近一点的地方

按照A股目前这种狂欢节一样的势能,4000点大概率能到。

但你是否统计过一个数字:有多少人的资产超越了2007年大牛市的巅峰时期?格隆统计身边人的数据是,超过70%的人的资产迄今没有超过自己07年时的巅峰。

而8年时间过去了!人生有几个8年?!

所以,所谓投资能力,很多时候不是你在涨的时候赚了多少,而是跌的时候亏了多少——50%的亏损,未来你需要用翻倍的收益去弥补回来。而在多数时候,一年乃至两年翻倍,对于投资,几乎是一件无法完成的任务(牛市除外)。

很多时候我们会高估自己回避风险的能力。格隆曾经看过一个美国消防部门做的抽样调查:如果你在一个餐厅吃饭,这时候大楼响起了火警警报,你是:

抬头看一眼,没发现什么异常。自信自己在发现火情前有足够能力和时间逃离,埋头继续吃饭;

走到窗边和门口观察一下是否有烟雾或者其他异常,然后回到座位继续吃饭;

立即放下碗筷,第一时间疏散到广场等理论上安全的场所;

多数人选择的是1。消防专家的解释是:绝大多数人会高估自己的火警逃生能力,这也是绝大多数火灾中多数人丧命的最根本原因。

资本市场有同样的行为逻辑。2002 年诺贝尔经济学奖得主弗农·史密斯(Vernon Smith)研究发现,泡沫最初的出现往往源于一个新的理念,或市场一时心血来潮而跟风。随之出现的泡沫则一般归因于交易者在经历第一轮泡沫时期后,过份自信所致。换句话说,交易员如在上一轮泡沫时期亏了钱,他们往往会认为自己有足够的经验和聪明,让自己在下一次出现泡沫时可以在最佳时机,比在所有人之前提前兑现离场。

其实你做不到。因为你并没有自己想象的那么聪明,也不比别人更聪明。

所以,往4000点进军吧,也许是“剩宴”,也许是盛宴,谁知道呢?!

但一定要记住巴西狂欢节上的那句官方提示:狂欢吧,但记得坐在离出口近一点的地方!